「注意」大稽查开始!个税避税已失灵,以后这样发工资很危险!

注意,这些收入都要缴个税!

先来学习下

都哪些收入需要缴纳个税~~

需要缴纳个税的收入主要有几种类型,具体请上下滑动查看

1、薪金所得

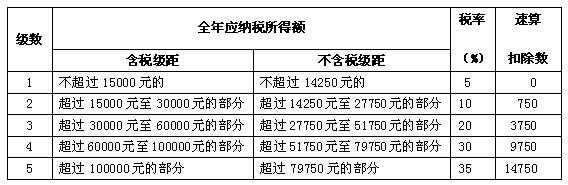

所称全月应纳税所得额,是指每月收入额减除费用三千五百元以及附加减除费用后的余额。

本表为工资、薪金所得适用

2、经营所得

个体工商户的生产、经营所得和企事业单位的承包经营、承租经营所得(如下图)

3、劳务报酬所得

劳务报酬所得按次纳税,属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。

本表为务报酬所得适用。

4、稿酬所得

稿酬所得,是指个人因其作品以图书、报刊形式出版、发表而取得的所得; 以每次出版、发表取得的收入为一次。适用比例税率,税率为20%,并按应纳税额减征30%。

5、特许权使用费所得

特许权使用费所得,是指个人提供专利权、商标权、著作权、非专利技术以及其他特许权的使用权取得的所得; 以一项特许权的一次许可使用所取得的收入为一次。

财产租赁所得,是指个人出租建筑物、土地使用权、机器设备、车船以及其他财产取得的所得; 以一个月内取得的收入为一次。

6、财产转让所得

财产转让所得,是指个人转让有价证券、股权、建筑物、土地使用权、机器设备、车船以及其他财产取得的所得,适用比例税率,税率为20%。

7、财产租赁所得

财产租赁所得,是指个人出租建筑物、土地使用权、机器设备、车船以及其他财产取得的所得。

8、对企事业单位的承包、承租所得

对企事业单位的承包经营、承租经营所得:是指个人承包经营、承租经营以及转包、转租取得的所得,包括个人按月或按次取得的工资、薪金性质的所得。

9、财产转让所得

利息、股息、红利所得,是指个人拥有债权、股权而取得的利息、股息、红利所得; 以支付利息、股息、红利时取得的收入为一次。

10、偶然所得

偶然所得,是指个人得奖、中奖、中彩以及其他偶然性质的所得; 以每次取得该项收入为一次。

11、其他

其他所得,以每次收入额为应纳税所得额。

请禁止这几种避税方式

为了节省成本、最大限度少纳税

就出现了种类繁多的避税方法

以现金方式发工资

或者超过3500元用支付宝另外转账

虚设员工,增加人力成本等方式

简直花样百出

发布君在此不得不提醒各位:

再用这些方式避税恐怕要遭罚!

1、找发票抵税,费用异常

这样操作很多企业都感觉比较简单,比如每个月员工找2000元发票去报销,很多会计图省事,不管三七二十一,直接计入什么福利费、差旅费等。如果长期大额处理的话,会造成企业期间费用异常。

之前爆料过,一家互联网企业的油费超过物流公司了。不查你,查谁啊?

2、故意不用银行发工资

当移动支付成为潮流的时候,你们还在苦苦的用现金发工资。你自己想一下正常吗?公司基本户都有,员工也不少,公司也不在偏远山区。

据不完全统计,不通过银行发放工资的企业,不申报个税、少申报的情况基本都存在。此类企业请注意,再有这样的做法,你将会承担后果的。

3、补贴不申报个税

也许是因为会计税法不熟悉,也许企业故意不申报个税。总有部分企业把企业的饭补、话补、房补、结婚补贴、生日礼金没有合并工资进行纳税申报,你们公司有吗?

4、大量员工零申报

这里一定要强调一个比例问题,一个企业如果和同地区同行业相比,工资在3500以下的明显偏低的话,你们已经是高风险企业了,此时准备好工资表、银行流水、考勤表吧,你已经在稽查名单里面了!

5“李鬼”发工资

工资太高,找个李鬼代发工资。这也是很多企业的伎俩。到底这样操作是否靠谱,请回答:是否有考勤?是否有简历?没有那你还要这样做吗?

6、故意混淆劳务和工资申报

尤其是很多劳动密集型企业,劳务工、临时工、第三方员工,很多属于劳务所得进行纳税申报,但是按照工资进行申报了!尤其是营改增之后劳务公司、建筑企业等都要高度重视。

虽然你们可能还有怨言,但是根据个人所得税税法不是全职员工是不可以工资申报个税的!

7、外包福利也是个火坑

很多企业现在搞得新式的将员工部分福利和工资外包给人力资源个税、管理咨询公司,让他们给你们开发票,然后让他们给你们员工发放工资。

这种情况,在实质角度来看也是变相发放工资,是要补税的!

如若转载,请注明出处:http://news.qyzyw.com/article/542