2022年北交所IPO失败案例汇总(30家)

2022年以来,北交所共有30家IPO宣告失败,全部为终止审查(撤材料)。具体情况,盘点梳理如下:

01

思源股份,2022年1月6日终止

公司专注视频信息系统专网建设和运营服务,包括系统方案咨询与设计、软件定制化开发、设备供应、系统集成、系统运营和维护等。

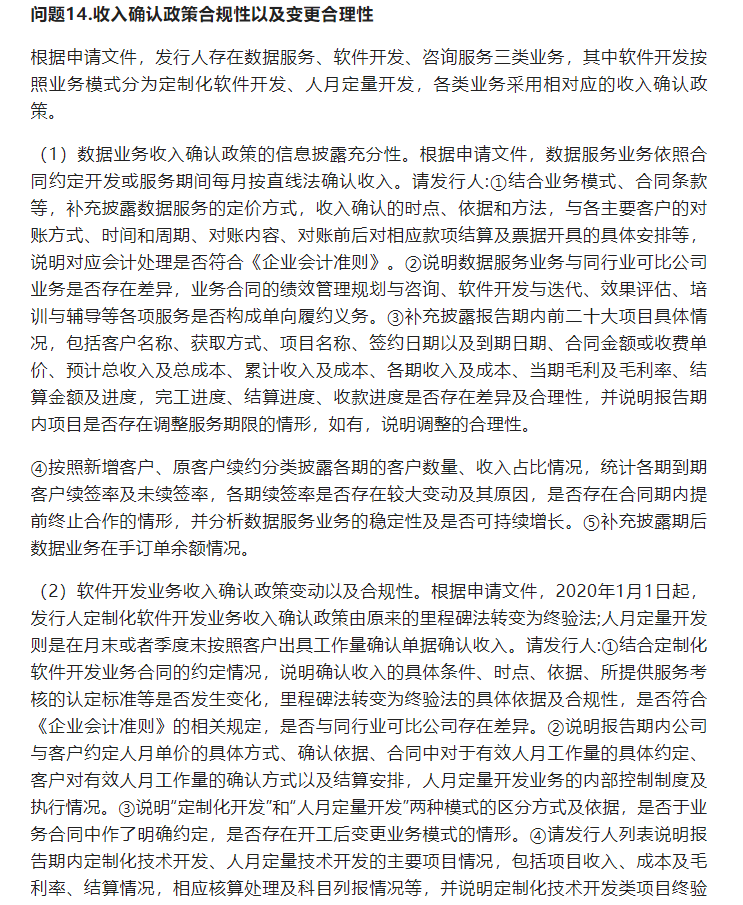

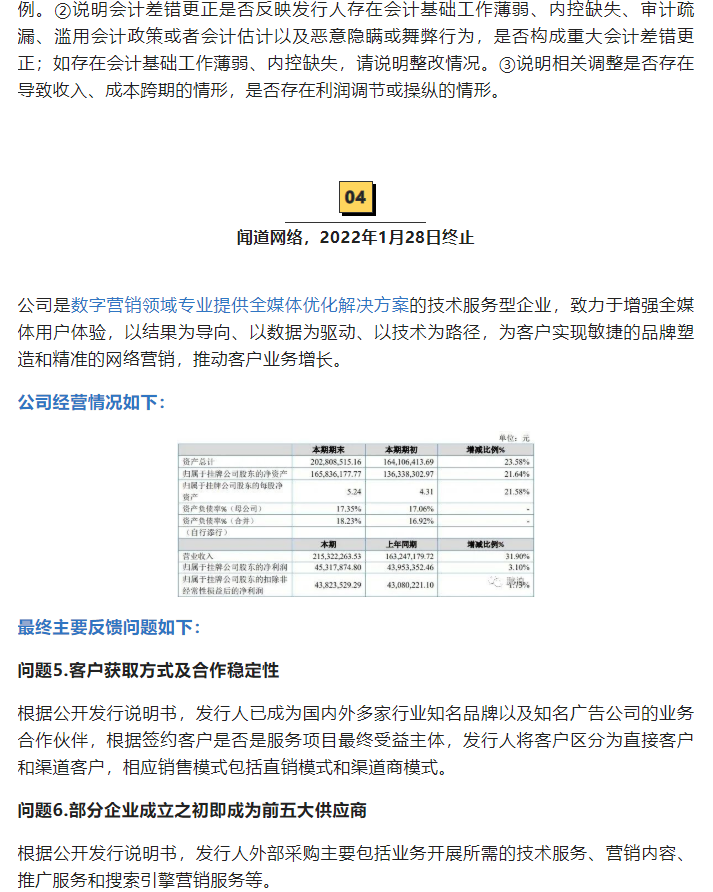

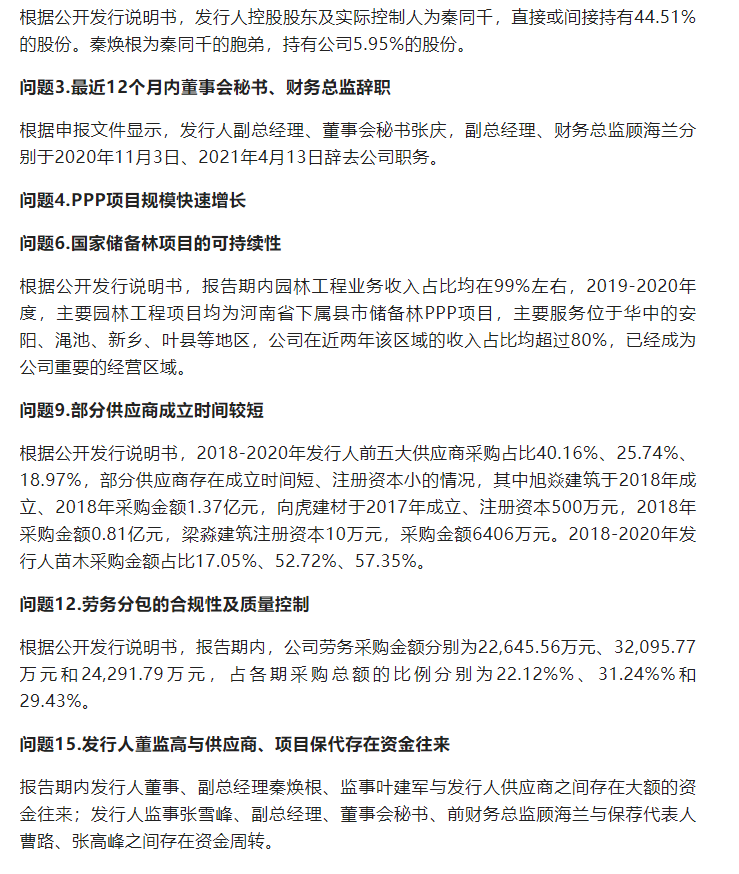

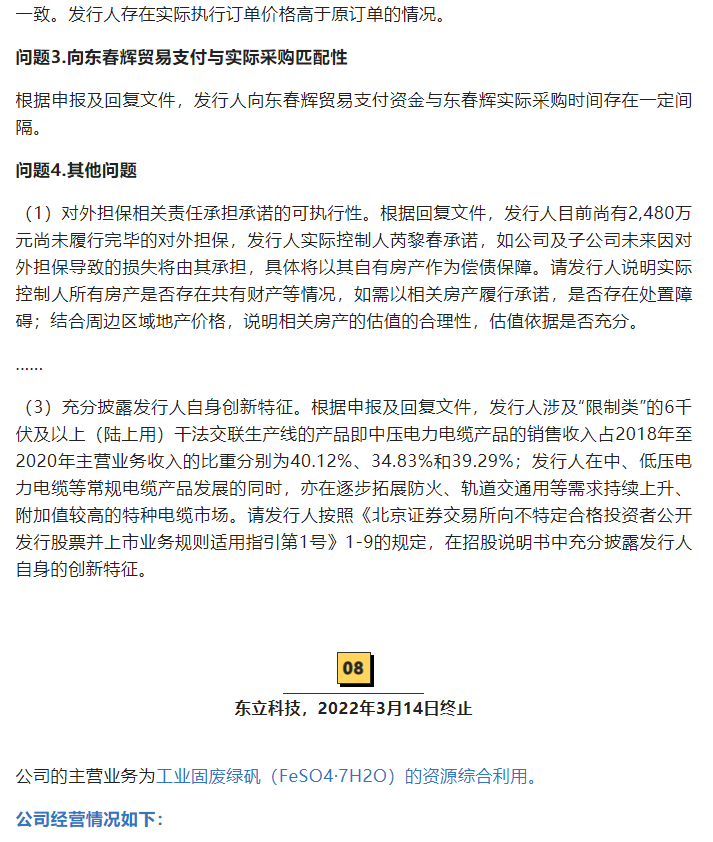

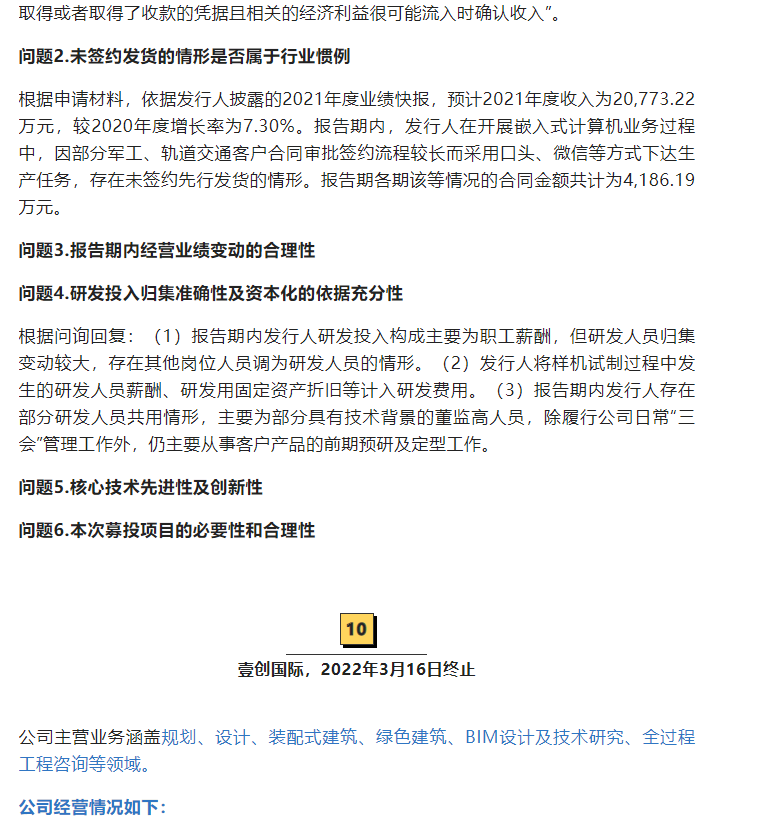

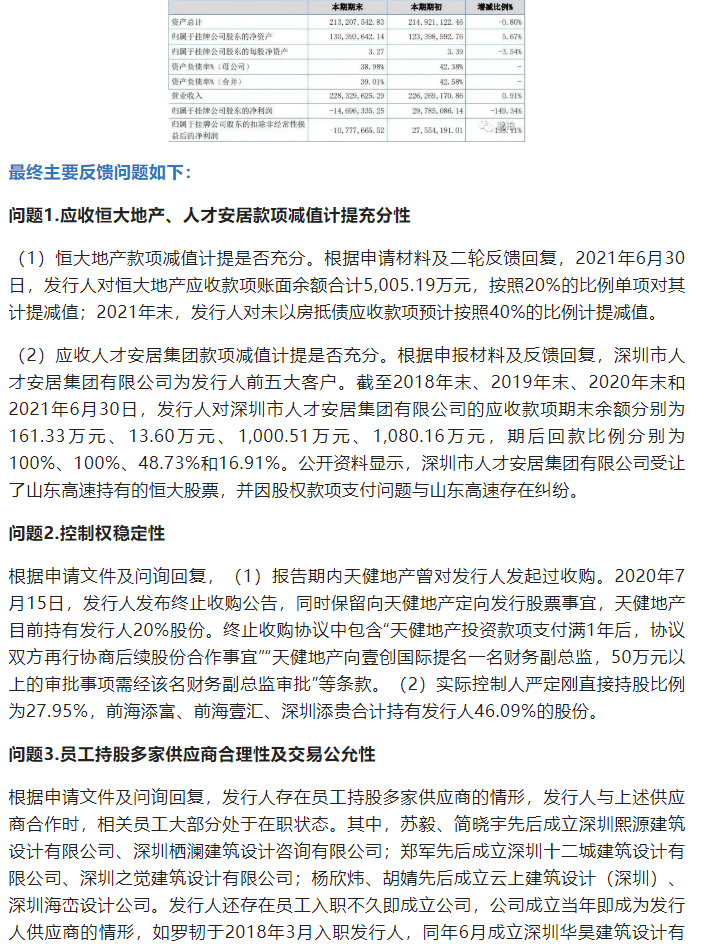

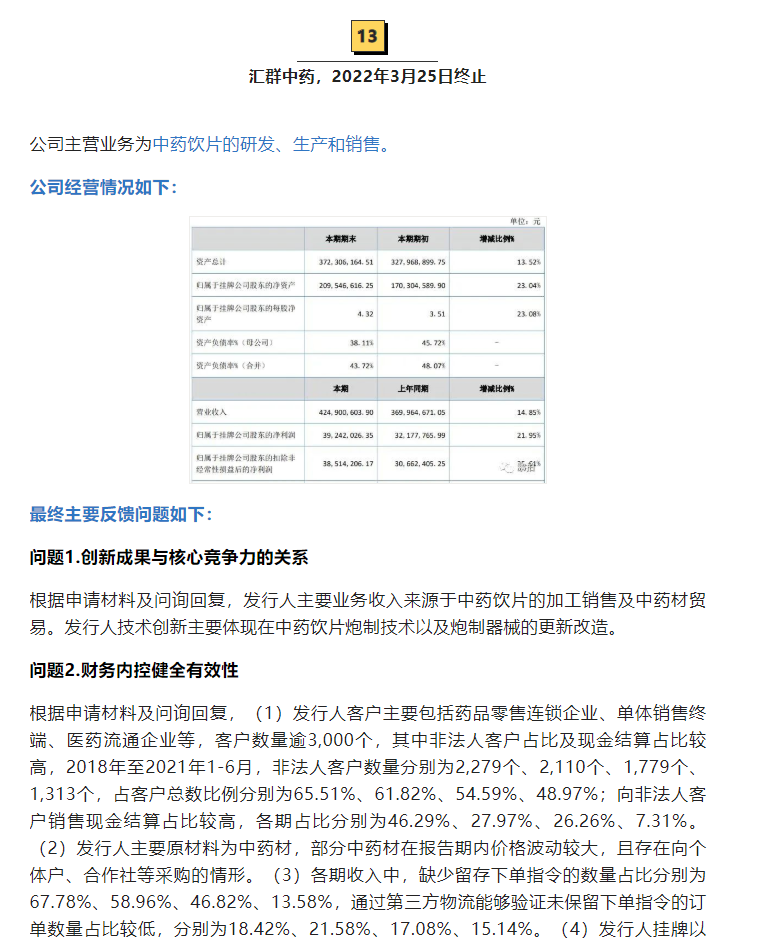

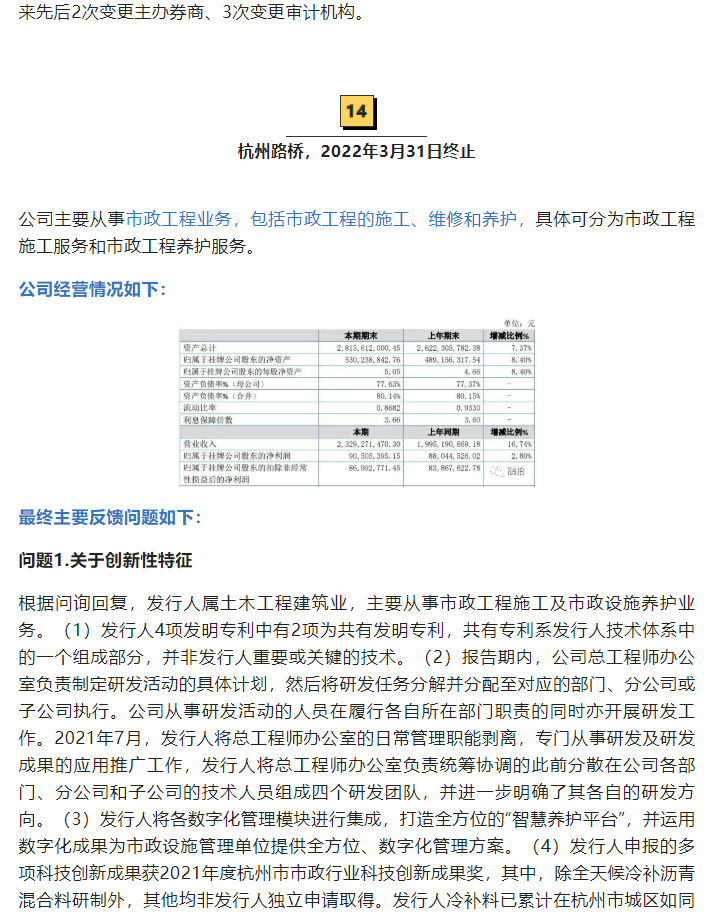

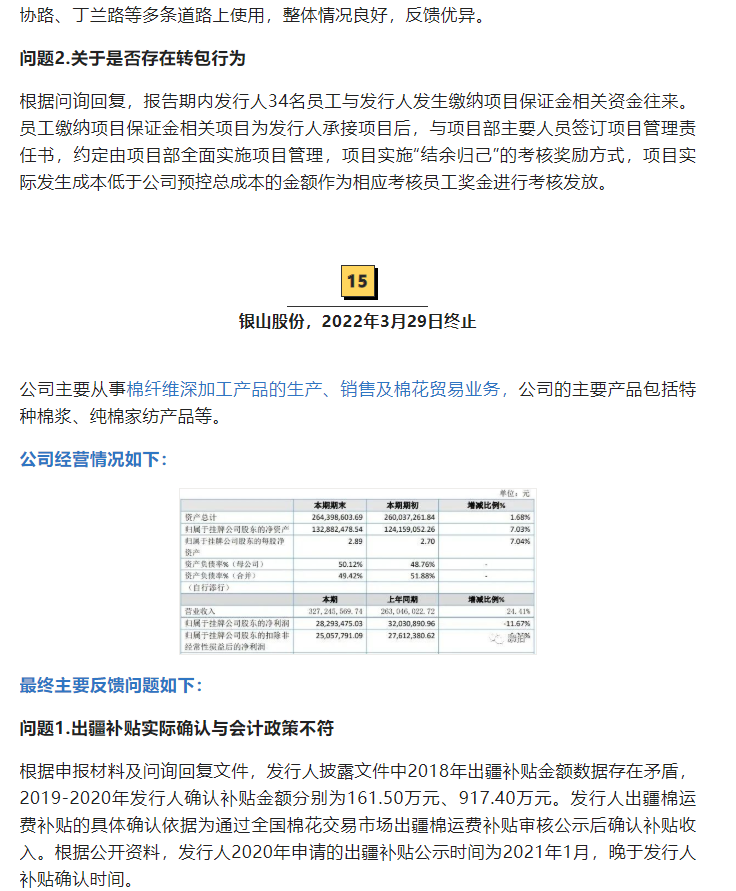

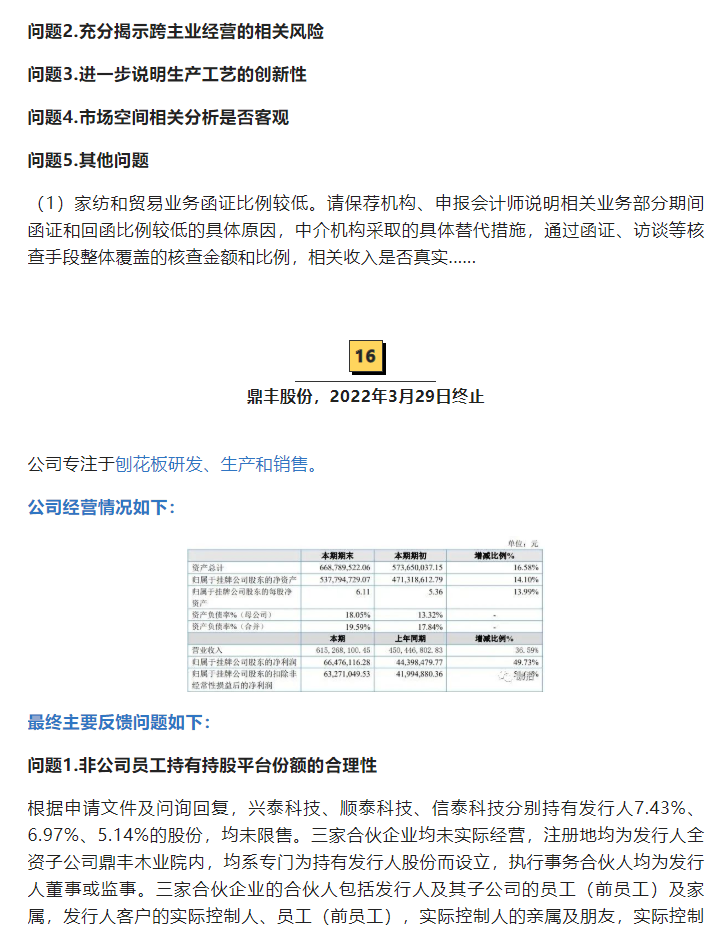

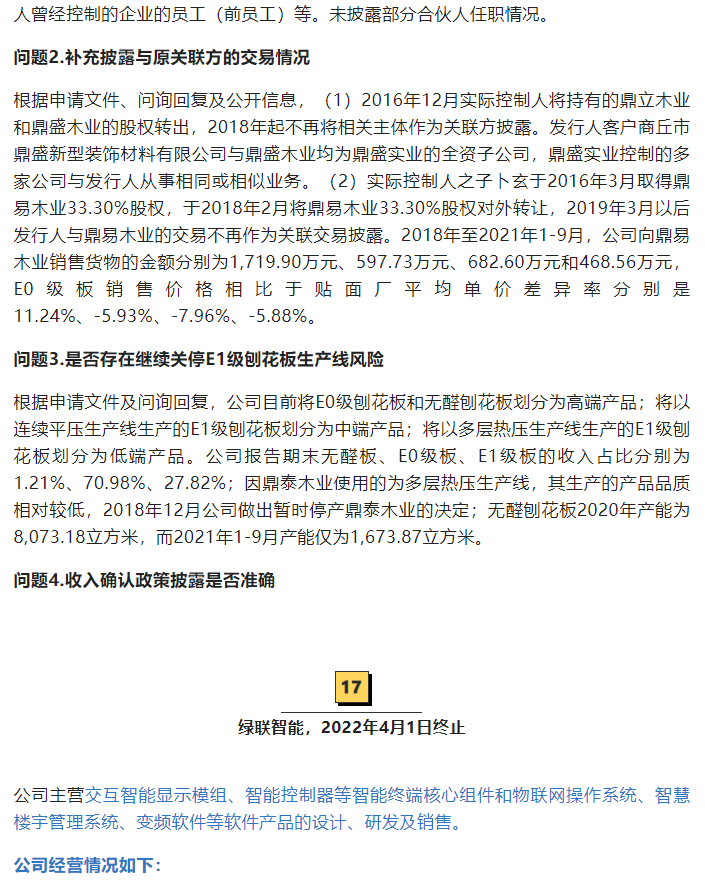

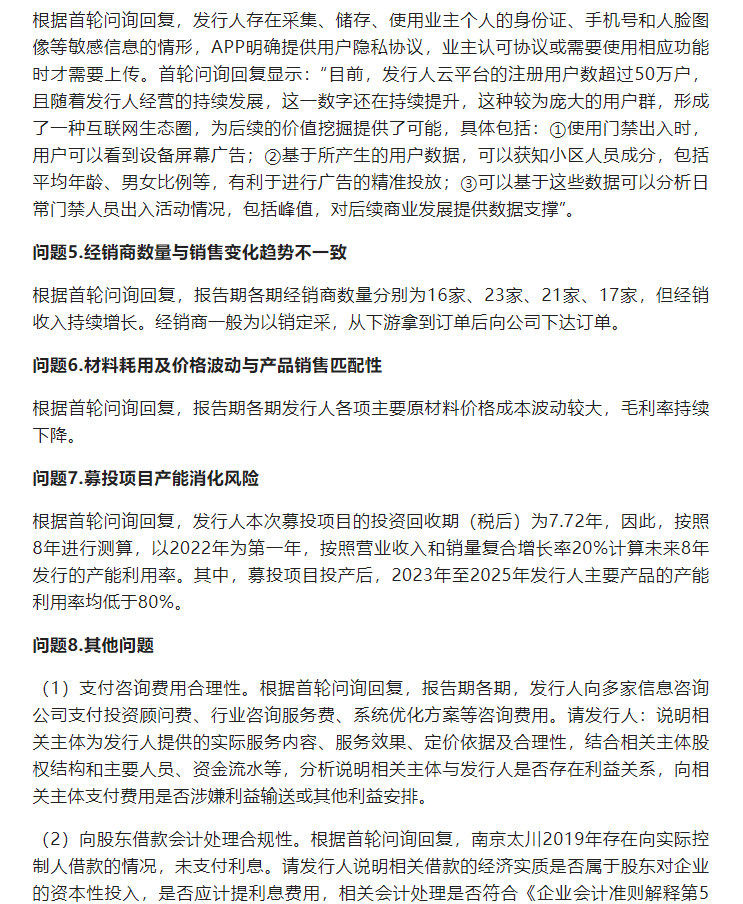

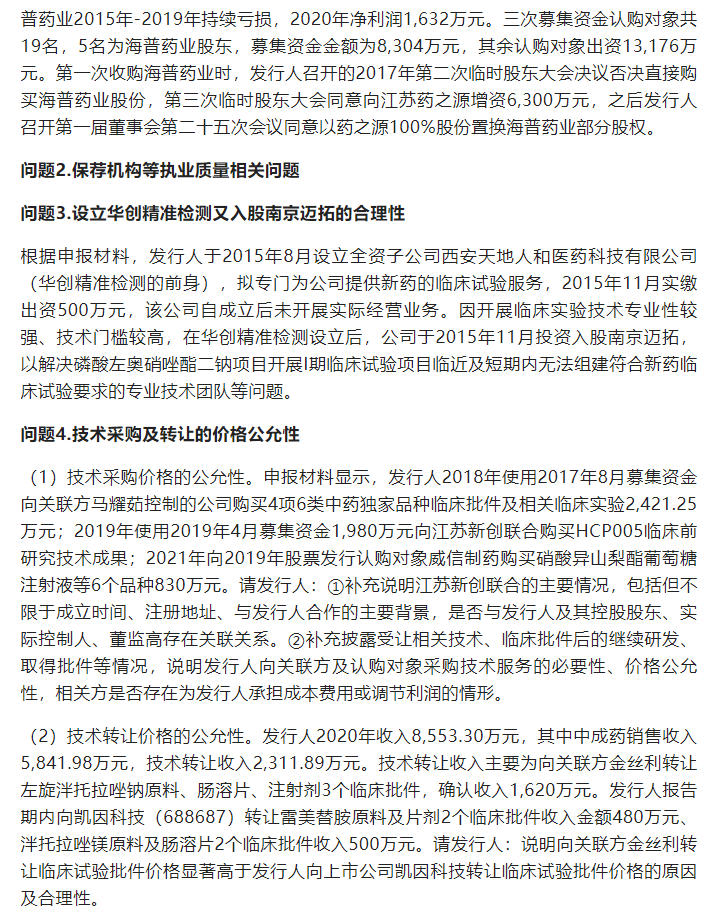

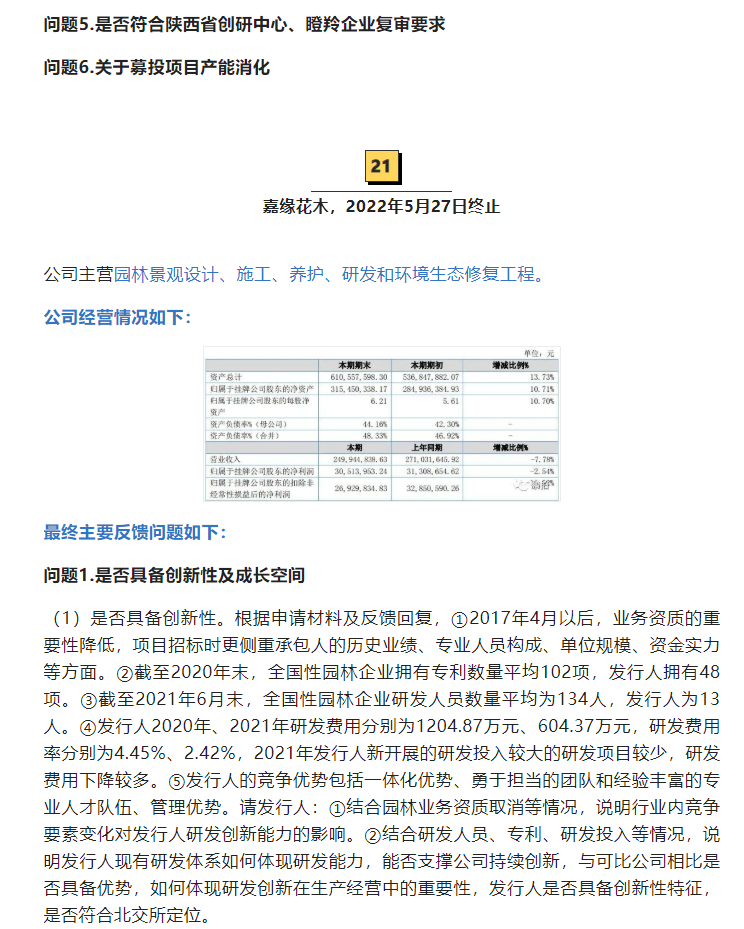

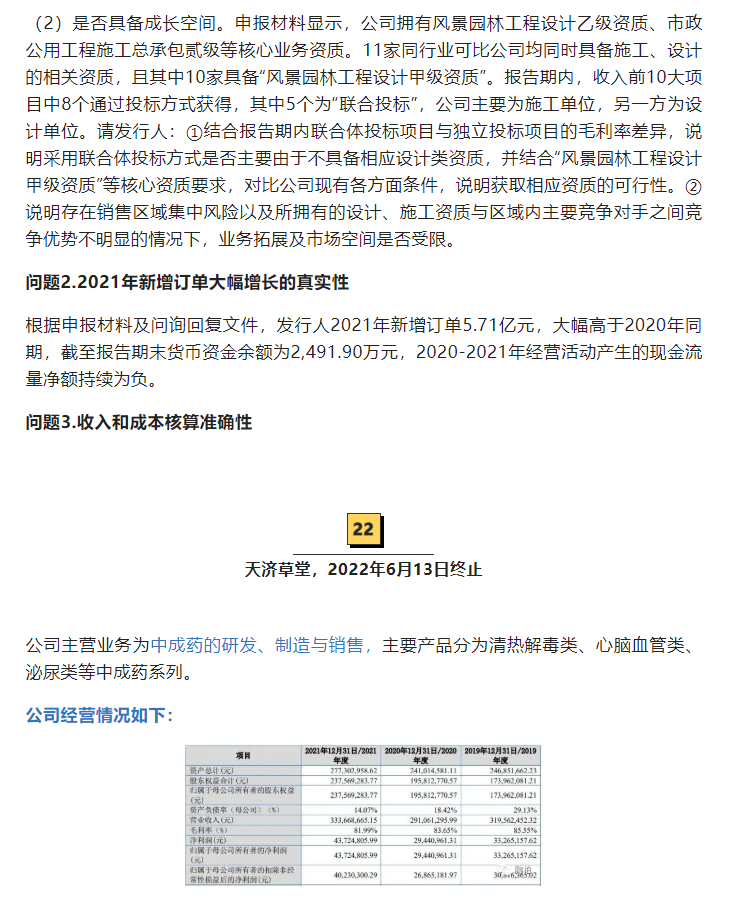

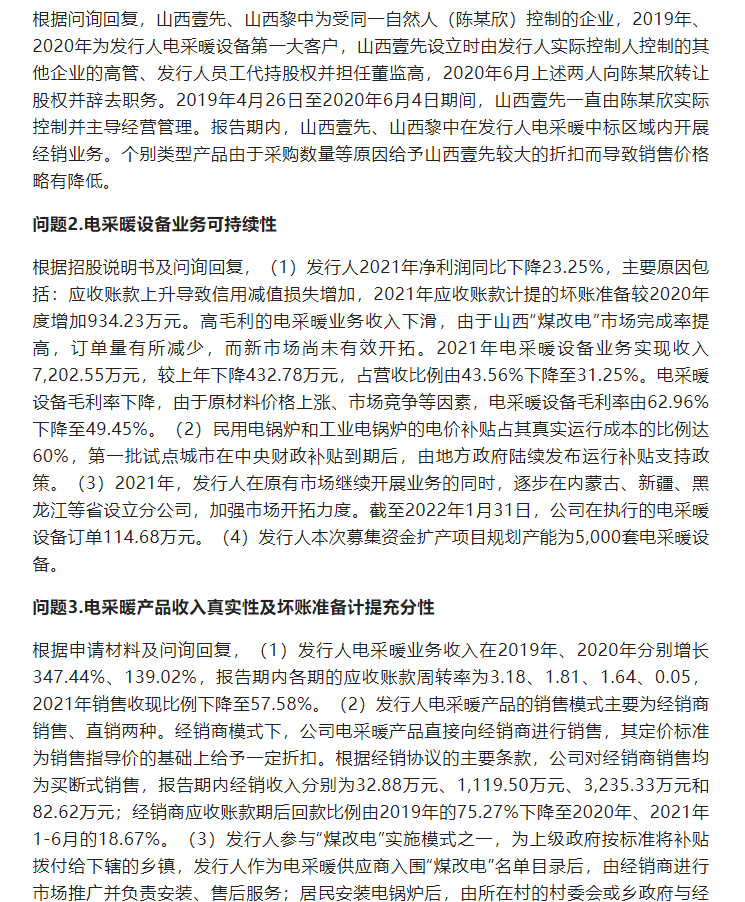

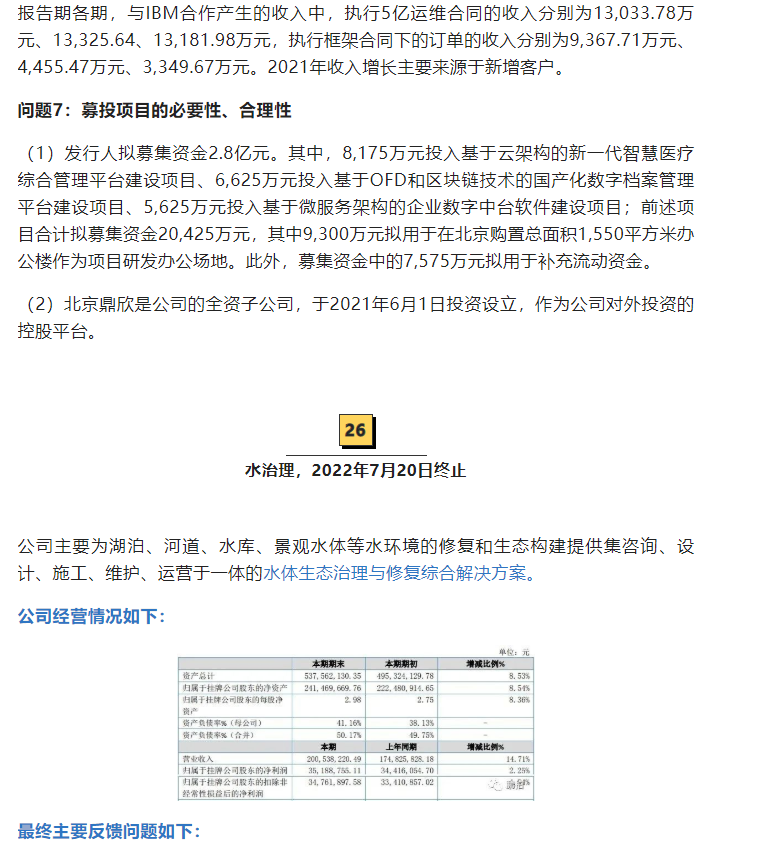

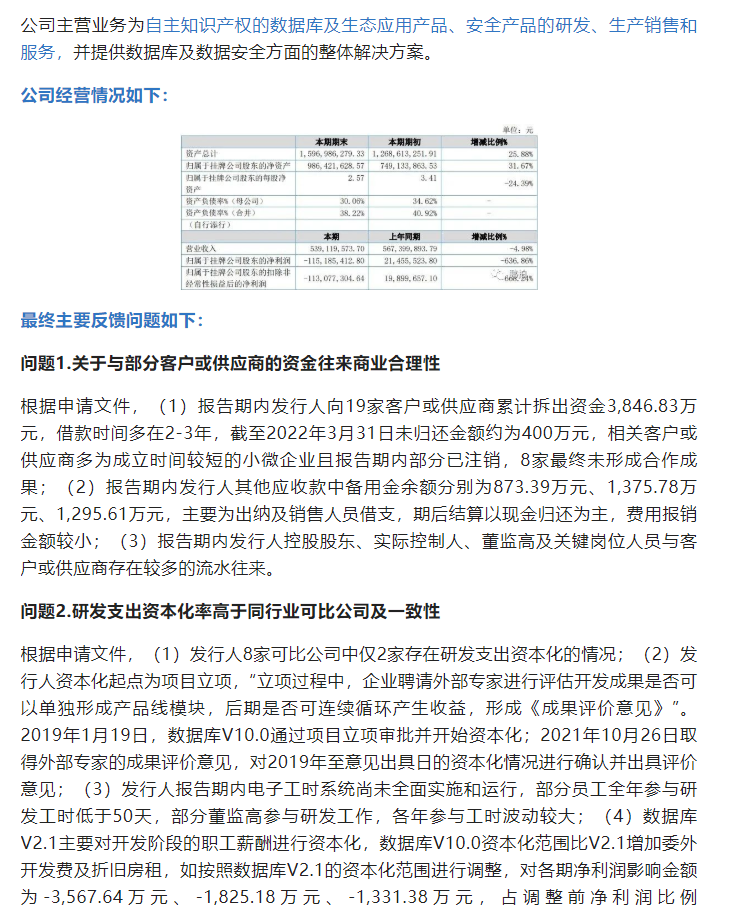

公司经营情况如下:

注:本期指2021年,上期指2020年,下同。

最终主要反馈问题如下:

问题1.财务负责人长期空缺的原因及合规性

根据首轮问询回复,2017年2月7日,何亚娣辞去财务负责人职务;2019年3月22日,发行人聘任汪剑辉为公司财务负责人;2017年2月至2019年2月,发行人财务负责人空缺。

问题2.募投项目的合理性

根据申请文件,申报时发行人拟将本次募集资金全部用于补充流动资金;申报后发行人变更了募集资金投向,拟将本次募集资金中的1亿元用于补充流动资金、4,200万元用于偿还银行贷款。

问题3.分期收款项目加剧公司资金压力及相关信息披露准确性

根据申请文件,报告期内,发行人分期收款业务销售收入金额分别为5,917.07万元、2,467.76万元、7,678.14万元,占比分别为26.53%、9.55%、32.17%,分期收款项目款项一般3-5年收回,收款周期较长导致发行人资金压力较大。

问题4.是否对外部软件存在依赖

问题5.毛利率明显低于同行业可比公司且大幅波动

问题6.其他信息披露问题

问题7.保荐机构尽职调查是否充分

02

天维信息,2022年1月6日终止

公司专业为银行业金融机构提供绩效管理解决方案,为客户提供绩效管理规划咨询、绩效考核软件开发及全流程的绩效管理数据服务等专业服务。

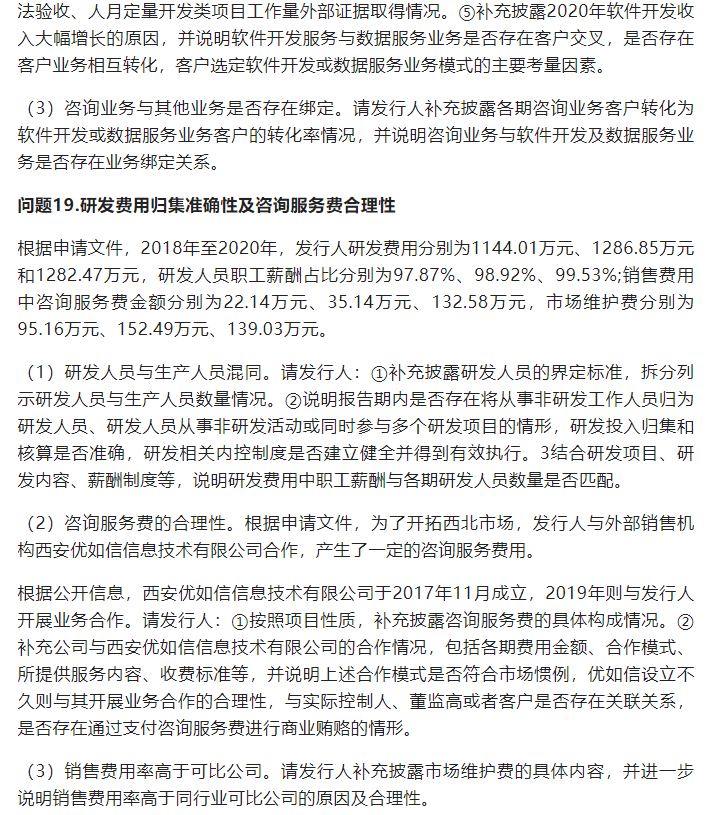

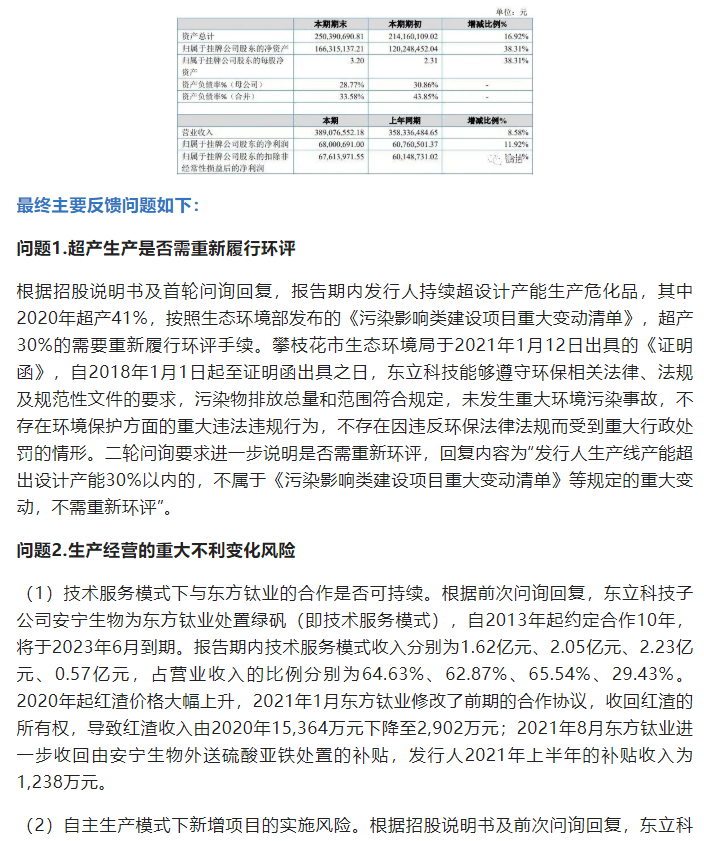

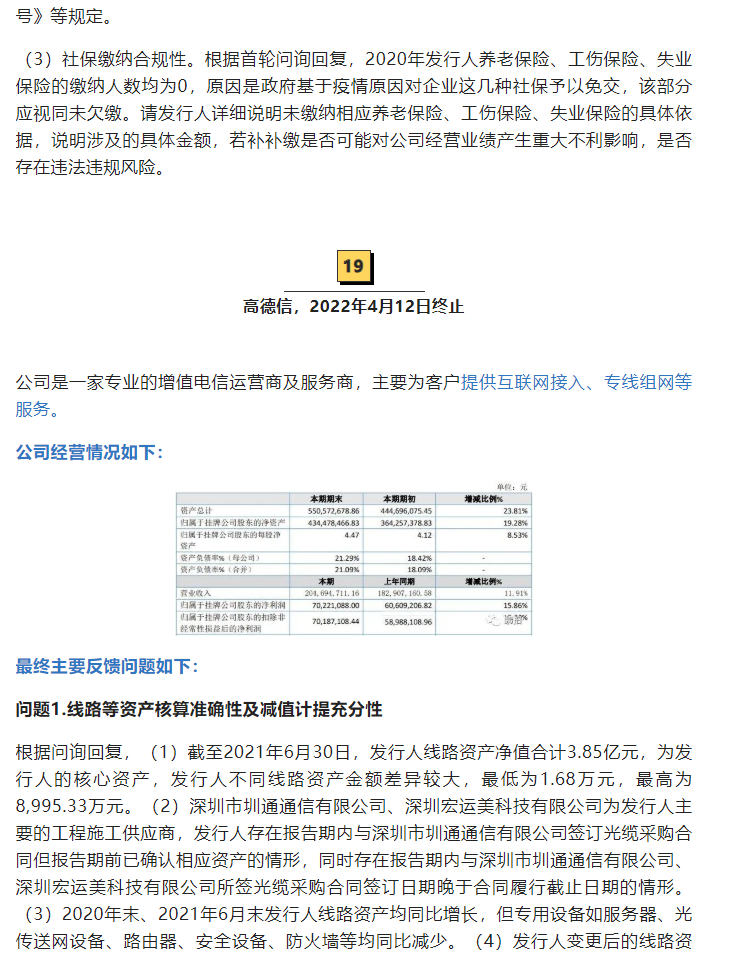

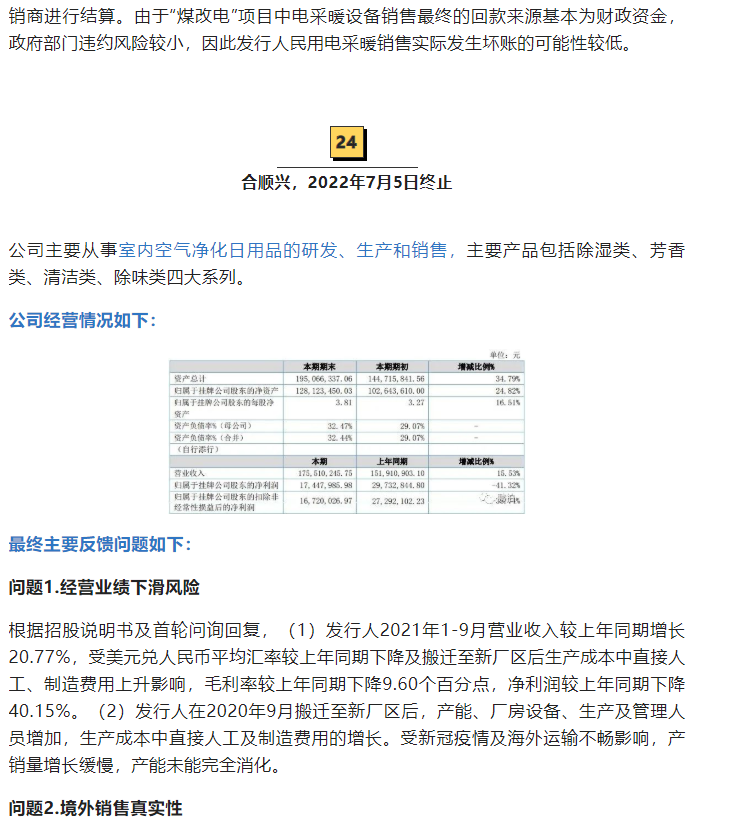

公司经营情况如下:

最终主要反馈问题如下:

问题2.公司经营稳定性及成长空间

(1)与现有客户合作的稳定性。根据申请文件,2018年至2020年,公司客户是银行为主的金融机构,数量较多,单个客户收入贡献较低,单一银行的集中度不高。前五大客户收入占比分别为8.30%、12.28%和15.90%,且变动较大。请发行人:①按照与客户的合作时间划分客户类型,补充披露各类型客户的数量及对应收入、占比、变动趋势;补充披露报告期各期新增、减少、续签客户数量及对应收入金额、占比;按照报告期内各客户所对应销售收入金额大小,分区段披露对应客户数量、收入金额及占比。②结合前述情况以及报告期内变动情况、变动原因等,分析并补充披露客户比较分散对公司客户开拓与维护成本、经营业绩、经营稳定性的影响,并说明2020年合同负债大幅增加的原因。③结合前述情况以及公司与主要客户的合作历史及长期合作协议(如有)、主要客户在绩效管理解决方案领域支出变动趋势、相关服务或产品复购率、服务周期、公司与其他绩效管理解决方案供应商的竞争优劣势、报告期各期来自主要客户的收入金额及变动趋势、在手订单等情况,分析并补充披露公司与现有客户合作的稳定性及可持续,是否存在与客户终止合作的风险,是否存在被其他竞争对手抢占客户的风险。

(2)开拓新客户是否存在困难。根据申请文件,2018年至2020年,公司在华北和华东区域的收入占比为64.88%、71.49%和62.01%。公司银行客户类型的集中度较高,主要为农村金融机构或中小商业银行。请发行人:①补充披露公司银行客户类型的集中度较高且主要为农村金融机构或中小商业银行的原因及合理性,销售区域集中的原因及合理性,为减少客户行业、区域集中度较高的风险所采取的具体措施及实施效果。②结合国有大型商业银行、股份制商业银行、城市商业银行和省农信、农商等农村金融机构在信息化建设领域的投入变动趋势以及发行人主要客户类型,报告期各期新增、续签、减少的客户数量、类型、收入金额及占比、所属区域等,分析并补充披露公司开拓银行类新客户、非银行类新客户的主要方向,分别面临的主要困难、应对措施及有效性,跨区域拓展客户面临的挑战,是否存在市场开拓不及预期的风险,是否存在市场份额被抢占、经营业绩下滑的风险。

(3)细分行业市场空间是否受限。根据申请文件及公开信息,发行人所处市场处于充分竞争状态,中国银行业IT解决方案主要分为业务类、渠道类、管理类和其他类四大类。请发行人补充披露公司主要产品及服务与上述分类之间的对应关系,并结合发行人所处细分行业的总体市场规模及信息化建设投入变动趋势、市场竞争格局、发行人核心竞争力等,分析并补充披露公司未来成长空间是否受限。

问题3.主要业务是否存在项目集中到期无法持续的风险

根据申请文件,公司客户是银行为主的金融机构,数量较多,单个客户收入贡献较低,单一银行的集中度不高。公司核心业务绩效管理数据服务业务从2014年开始推广,一般与客户以五年为一个合作周期。

请发行人:(1)补充披露客户对于绩效管理数据服务的需求是否具有持续性,在完成一个合作周期后短期内是否还有购买软件或其他服务的需求,公司报告期各年到期的项目数量及续期数量、续期项目金额较前次是否有显著下降。(2)补充披露公司报告期各年新增订单情况,并结合银行行业的相关政策、对于绩效管理方面的投入情况(包含自身建设和对外采购)、目前绩效管理体系建设的完成情况和升级改造需求等,测算行业的整体市场空间,说明是否存在未来需求逐步下滑的风险。(3)按照剩余服务期限对现有在手订单进行划分,补充披露未来几年将到期的项目数量及金额,说明是否存在集中到期风险,发行人业务是否具有可持续性。(4)补充披露银行业绩效管理与其他行业的异同,发行人是否存在向其他行业绩效管理领域拓展的能力及相关规划。

问题12.报告期内存在体外账户

根据申请文件,报告期各期末,公司货币资金余额分别为825.13万元、3272.61万元和3323.32万元,占净资产比重分别为12.03%、40.22%和35.42%,各期利息收入分别为25.41万元、9.91万元、10.95万元;报告期内,发行人存在体外账户。

(1)体外账户使用情况及合规性。请发行人:①补充披露体外账户的具体情况,包括全部体外账户的开户方、与实际控制人及董监高是否存在关联关系、相关账目金额、对手方、往来原因、时间、最终资金流向、使用体外账户原因,相关资金入账是否完整、会计处理是否规范。②说明体外账户对财务信息真实性的影响,体外账户与实际控制人及董监高是否存在资金往来,是否存在通过体外账户进行商业贿赂,是否存在实际控制人或其他关联方占用公司资金情形,是否违反相关法律法规。③说明银行账户使用及内控是否规范,相关内部控制是否健全且有效执行、是否存在会计基础薄弱,体外账户的整改情况,并对上述事项做重大事项提示并充分揭示风险。

(2)货币资金与利息收入的匹配性。请发行人:①补充披露报告期内银行存款持有及变动情况,并测算其与利息收入是否匹配。②说明后续对现有货币资金的具体使用规划,以及在报告期内持有大量库存现金却未扩增公司产能的原因及合理性。③说明对闲置货币资金的管理方法,财务预算、资金盈余管理相关内部控制及执行的有效性。

如若转载,请注明出处:http://news.qyzyw.com/article/3163